蛋壳公寓资金链发生危机 微众银行深陷租金贷泥潭

记者 单美琪 孟俊莲 北京报道

11月16日,针对当日网传蛋壳公寓将宣布破产一事,公司回应部称“属于谣言”。其还表示,公司目前的确遇到资金困难,但正在积极进行处理。

蛋壳风波早现。此前杭州、大连、上海、广州等地因陆续发生给租户断网、拖欠房东房租等事已引起广泛关注。一周前,蛋壳公寓北京总部聚集了租户、供应商、保洁、维修人员等数百人维权,现场甚至发生了肢体冲突。

记者注意到,维权群众里属租户人数众多,多数租户交了房租但仍然被没有收到租金的业主赶了出来,或没被赶出来却被停水停暖,苦不堪言。而在第三方投诉网站上,蛋壳公寓的投诉量多达上万条,直指“租金难退”,有用户近两个月未能提现。

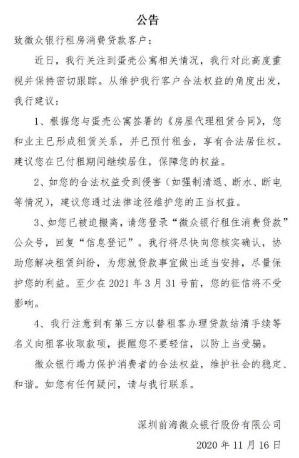

而微众银行作为与蛋壳公寓合作“租金贷”业务的关联方也于当日紧急发公告称,如果客户合法权益受到侵害,建议通过法律途径维护正当权益,同时表示至少在2021年3月31日前,征信将不受影响。

如今,上述租金贷款模式使得蛋壳、房东、租户、银行最终走向了四角困局。“租金贷”问题也再次暴露出来。从近些年暴雷的长租公寓事件来看,虽然牵扯其中的金融机构也是受害者,但多数接受采访的行业人士认为,这其中的合作模式仍有许多问题及标准有待商榷。

微众银行承诺:不会影响征信

11月16日,针对蛋壳公寓近日连续爆出资金问题,与蛋壳合作“租金贷”业务的微众银行发布公告回应此事。

来源:微众银行官网公告

来源:微众银行官网公告

公告显示,对于租客目前的居住权,微众银行表示根据租客与蛋壳公寓签署的《房屋代理租赁合同》称,“您和业主已形成租赁关系,并已预付租金,享有合法居住权。建议在已付租期间继续居住,保障权益。同时,如果合法权益受到侵害(如强制清退、断水、断电等情况),建议租客通过法律途径维护正当权益” 。

值得注意的是,微众银行还表示,保证至少在2021年3月31号前,租客的征信将不受影响。

根据此前蛋壳公寓员工透露,在租户与蛋壳公寓签订合同时,蛋壳公寓会以租户的名义申请一年租金额度的贷款,微众银行将贷款一次性支付给蛋壳,租户每月以房租的名义支付给蛋壳,以此来分期偿还这笔贷款。

这也意味着,像以往的长租公寓暴雷案例一样,类似租户被业主赶出家门却依然要继续还贷的糟心事难免发生。

而从蛋壳公寓的租金贷比例来看,2017、2018和2019年,选择租金贷的租户比例分别达到91.3%、75.8%和65.9%,贷款金额也已达到数十亿元。本报记者了解到,2019年年底,住建部等六部门发布新规要求住房租贷企业租金收入中住房租金贷款金额占比不得超过30%,超过比例的应当于三年内调整到位。

一方面,蛋壳公寓租金贷业务因为超出红线或将面临监管调整;另一方面,贷款合作方微众银行也面临着资产逾期风险上升的压力。

此前,蛋壳公寓自今年以来一直被资金危机、高管离职等负面消息围绕。蛋壳公寓成立于2015年,今年一月份上市。另据2019年财报显示,蛋壳公寓实现营收约71.29亿元人民币,同比增长166.5%,净亏损34.372亿元;而2020年一季度净亏损达12.344亿元。

2017年和2018年,蛋壳公寓净亏损分别为2.72亿元和13.69亿元。由此可见蛋壳公寓的租金贷比例的不断增大也与其经营不甚理想有着脱不开的关系,而蛋壳一旦陷入资金链断裂,后果更可想而知。

对于蛋壳公寓16日回应内容的进一步进展情况,《华夏时报》记者在发送的提纲中有所提及,但截至发稿前尚未收到对方回复。

实体企业过度金融化泡沫

值得一提的是,此前地方金融监管部门已向蛋壳公寓所在金融机构摸查其经营行为了解是否涉及“租金贷”,调查还在持续进行。

深圳地方曾表示,蛋壳公寓存在“租金贷”的情况,存在较大的涉稳风险。根据数据显示,蛋壳公寓在深圳签约业主约1.1万人,房屋1.1万套,现有租客3.15万人。

而针对“租金贷”问题,北京市住建委相关负责人也曾表示,市住建委已经会同市银监局、市金融局等调查“租房贷”,将严查这些中介机构的资金来源和流向,一旦查实将从严处罚;随后,上海市住建委等五部门联合下发通知,进一步明确了开展个人“租金贷”业务条件、代理经租企业须提示风险、加强风险管理、银行业金融机构的主体责任、建立并严格执行面谈制度等要求。

回到蛋壳公寓风波中,如果事件未能得到妥善处理继续发酵下去,蛋壳、房东、租户、银行无疑会走向四角困局。而租户、业主和银行的关系更是由受害者组成了一个“死循环”。

今年以来,韦博英语等培训机构倒闭,学员们却需要继续还贷等风波才过去不久,持牌金融机构踩雷场景分期数量也在不断增多。在麻袋研究院高级研究员苏筱芮看来,此类服务型实体连锁机构,例如租房、美容美发、健身、教育培训等等都具有相似性质,机构收下了消费者具有预付性质的钱款,但如果资金链断裂,或者创始人卷款跑路,消费者就会陷入困境,简言之,消费者的预付款处于真空状态,面临着被挪用被卷走的风险。

苏筱芮指出,消费者付款是为了获取某些东西,具体而言有两种类型,实体商品或服务。实体商品一手交钱、一手交货,钱货两讫,大不了还有7天无理由退货;但是服务具有预付性质,实体连锁服务机构提供的是服务,与预付的钱款存在时间上的错配。

另一方面,从预付款相关的监管来看,第三方支付牌照中事实上是存在预付卡的。苏筱芮透露,“今年,携程拿下了支付牌照,里面包含预付卡业务,但支付牌照是存量资源,是互联网巨头们竞逐的赛场,但不少连锁实体机构属于民营小微,有的只是本地经营的小微,用支付牌照的思路的确有待商讨”。

据他介绍,上海曾经探索过单用途预付卡相关规范,建立了单用途预付卡监管服务平台,还引入存管银行和承保保险机构。“但是不套上枷锁,谁能保证这些侃侃而谈的店长们不会成为下一个跑路者?如今强调金融安全、金融稳定,同理来讲,实体不也存在实体安全、实体稳定?实体连锁机构同样具有涉众性质。”

消费金融不仅仅是金融,上述分析人士表示,问题的根源在于服务型实体连锁机构,某些大型连锁服务机构跨地区、涉众、没有强监管,预计此类大型机构跨地区展业的合规成本将会提升,同样这种跨地区、涉众的实体连锁服务机构的监管也将得到强化。