公积金是“没钱买房的人补贴有钱买房的”?

近年来,呼吁住房公积金制度改革的声音不断,中央也释放了改革信号。5月中旬,中共中央、国务院发布《关于新时代加快完善社会主义市场经济体制的意见》,明确提出要改革住房公积金制度。这是中央对住房公积金制度最权威也是最新的定调。

公积金制度运行了近30年,产生了哪些制度问题?改革有哪些方向?如何向其他国家借鉴住房保障经验?为解答这一系列疑问,记者采访了多位业内专家。

解决大量缴存职工住房问题

住房公积金是一项为促进住房实物分配转向货币分配而创立的制度。经过近30年实践,在改善家庭居住条件等方面发挥了重要作用。

西南财经大学中国家庭金融调查与研究中心主任甘犁向记者表示,现行住房公积金制度通过降低家庭购房支出、减缓居民购房资金压力,在解决家庭住房困难、改善家庭居住条件以及推动住房制度改革等方面发挥了重要作用。现行住房公积金体系中有大量缴存职工的住房问题得到很好的解决。

天津财经大学教授、《住房公积金研究》杂志主编谷俊青向记者介绍,近30年,住房公积金制度在解决广大缴存职工基本住房问题、支持廉租房、公租房建设方面做出了卓著贡献。

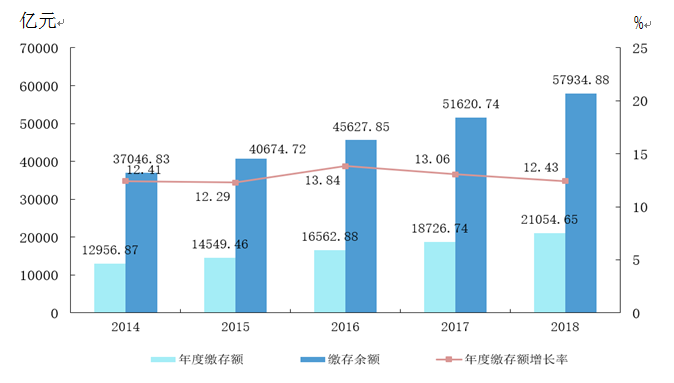

从缴存总额分析,2018年同比增长约在10%以上;从缴存余额分析,同比增长约在4%左右。缴存业务的持续增长,不仅标志着住房公积金作为重要的民生制度越来越深入人心,制度覆盖面越来越广,而且反映出广大群众对住房公积金制度救助性、互助性的认可。

2014—2018年住房公积金缴存金额及增长速度

图片来源:全国住房公积金2018年年度报告

多数人“低存”支持少数人“低贷”

全国两会期间,全国人大代表、四川大学商学院院长徐玖平提出,住房公积金制度已经到了非改不可的地步,改革的正确方向就是建立国家政策性住房金融机构,核心是实现“强制”向“自愿”的制度转换。

这一建议又一次将公积金制度推向舆论的风口浪尖,现行住房公积金制度出现了哪些问题?

一位业内专家向记者表示,单位强制性提供公积金配缴,职工个人按1:1对等方式汇缴公积金,缴存人可享受公积金贷款福利,通过滚动支持的方式帮助职工分期解决住房问题,这是上轮房改关于住房公积金制度设计的初衷。在这一政策思路指导下,从一开始就确立了住房公积金“低存低贷”的运作模式。

低存低贷指的是,住房公积金的存、贷款利率低于同期限、同档次的银行存、贷款利率。

但是,他指出,从20余年的制度实践来看,受大多数职工公积金汇缴水平较低和房价持续上涨等诸多因素影响,真正享受到公积金“低贷”福利的职工,大大低于制度预期。“低存低贷”最终变异为多数人“低存”损失支持少数人“低贷”福利的机制。而强制性缴存也异化为强制性“低存”,这不仅导致骗提套取公积金的普遍性冲动,更被不少专家斥为,无力购房的“弱势”群体向有能力购房的“强势”群体提供“逆向补贴”。

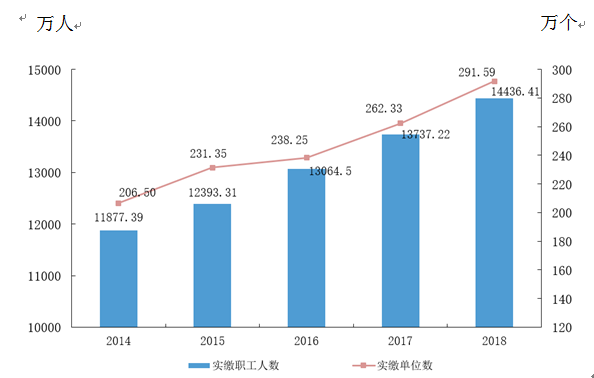

数据显示,2018年,全国共有1.44亿职工缴纳公积金,其中7635万来自非私营部门,民营企业只有4450万职工实缴公积金。

2014—2018年实缴单位数和实缴职工人数

图片来源:全国住房公积金2018年年度报告

甘犁向记者表示,现行住房公积金制度存在的最大问题,是制度设置与城镇居民住房现状和需求不匹配。根据CHFS(中国家庭金融调查,是西南财经大学中国家庭金融调查与研究中心进行的一项全国性调查)的数据,在有住房公积金的城镇家庭中,无房家庭仅占8.7%,而两套及以上住房家庭达到31.6%。但是,在未参加住房公积金的城镇家庭中,无房家庭占13.3%,两套及以上住房家庭仅为15.1%。这两类家庭的住房需求有较大差异,“一刀切”的单位强制缴存制度无法兼顾各方利益。

谷俊青也向记者指出,目前,尚有不少城市的进城务工人员、无雇工的个体工商户、非全日制从业人员等城镇灵活就业人员、自由职业者、两新组织从业人员等未被纳入缴存范围,这样的群体正是最急需住房的人,应尽快将他们纳入缴存范围,支持他们在城镇实现“住有所居”。

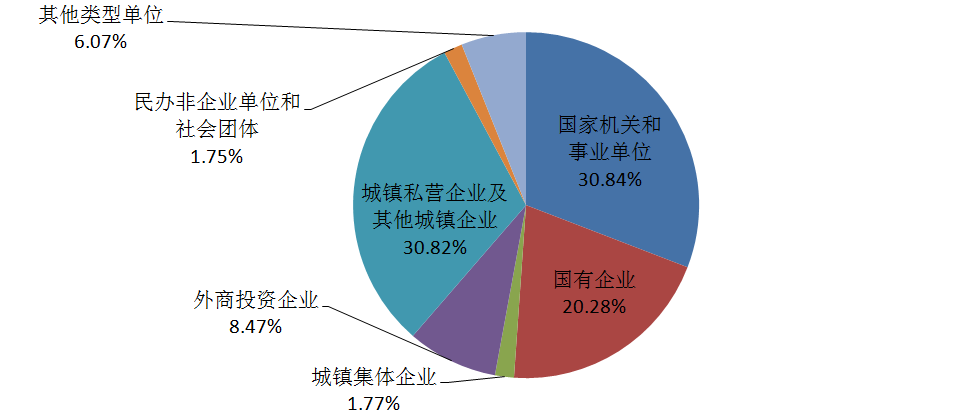

2018年各类型单位住房公积金实缴职工占比情况

数据来源:全国住房公积金2018年年度报告

建议单位强制缴存和个人自愿缴存双轨运行

近日,《中共中央国务院关于新时代加快完善社会主义市场经济体制的意见》提出“加快建立多主体供给、多渠道保障、租购并举的住房制度,改革住房公积金制度。”

改革有哪些重点方向?如何解决上述“低存低贷”、制度与需求无法匹配的问题?

甘犁向记者表示,要解决住房公积金制度与住房需求不匹配的问题,需要将单位强制缴存的单一模式转变为单位强制缴存和个人自愿缴存的双轨运行模式。各单位可以结合自身特点,提供强制缴存和自愿缴存两种不同的方案,并在单位配缴和实际工资上体现出差异性。同时,职工也可以根据自身需要在强制缴存和自愿缴存之间进行选择。此外,这种模式也允许个体工商户、灵活就业人员等非单位职工通过自愿缴存来参与住房公积金。

甘犁认为,自愿缴存体系应该提供与强制缴存体系一致的个税优惠。由于缺少单位配缴,自愿缴存体系的缴存人倾向于为获得低息贷款而参缴,自愿缴存体系或面临流动性不足。因此,有必要拓宽其融资渠道,在风险可控的前提下增强其贷款资产的流动性。这种运作类似于一个典型的政策性金融机构,这正是住房公积金改革的方向。

甘犁向记者补充,自愿缴存体系服务的对象主要是中低收入城镇户籍和以农民工为代表的新市民,实际上这也是住房保障体系的一部分,有必要也有理由得到一定程度的财政补贴,以利于该体系的建立与发展,这也是包括德国、法国在内的一些国家的做法。

另一方面,记者从此前的采访了解到,不少职工担忧若改为自愿缴存,这项收入会随之取消,也不能转化成工资收入,改革中应如何避免这个问题?

对此,甘犁认为,未来的改革,无论是降低缴存比例,还是取消强制缴存,都需要进行政策引导,设立缓冲期。可根据企业性质,实行差异化的政策。比如,对于体制内单位,将住房公积金制度改革和薪酬制度改革协同推进,由国家进行统筹安排;对于民营企业,则可以在公积金制度改革中引入职工和企业相互协商的机制,消除强制缴存制度对职工工资造成的扭曲,促使其进一步回归市场定价本质。

政策性住房金融机制

应以直接提供低息贷款为主

住房保障是各国都面临的难题,从国际经验上看,各国普遍都建立了支持中低收入群体的政策性住房金融机制,我国改革需要借鉴哪些经验?

甘犁介绍,处于城镇化进程中的新兴经济体,普遍设立直接参与住房贷款市场的政策性住房金融机构,与商业金融机构相互配合,满足不同层次居民的融资需求。城镇化已经完成、金融市场发达的经济体,则主要以低成本借款、证券化、再融资担保、贷款保险或担保等间接手段引导商业资金流向中低收入群体。这些国际经验表明,政策性住房金融机制安排,需要适应自身城镇化所处的阶段以及金融市场特点。

甘犁认为,当前我国正处在提升城镇化水平的进程中,城镇住房需求仍然比较旺盛。虽然我国商业性住房金融体系已经获得较大发展,但面向个人的信用评分体系尚不成熟完善。部分群体在获得商业性住房金融支持上,不仅存在一定困难,而且也面临沉重负担。因此,我国的政策性住房金融机制仍需以直接提供低息贷款为主。在这一点上,现行住房公积金制度与国际经验基本保持一致。